Los 10 mejores acuerdos de la industria farmacéutica en 2013

Todas las cosas son relativas, 2013 fue un buen año para las fusiones y adquisiciones en la industria farmacéutica donde no se produjo tantos cambios significativos.

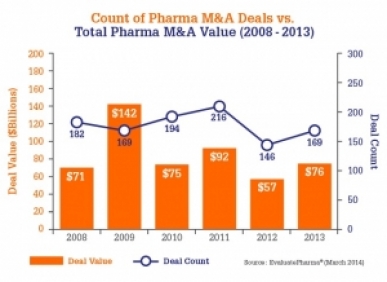

Habían 169 ofertas por un valor de $ 76 mil millones el año pasado, de acuerdo a los "gurús" de la información que fue dada en la firma EvaluatePharma . Ese fue un salto de 15 % en el número de operaciones y un aumento del 33 % en los dólares que se gastaron en fusiones en comparación con 2012 . Los analistas esperaban más fusiones y adquisiones para el 2013 , debido a que el año 2012 fue el punto más bajo Fusión & Adquisición en muchos años .

Incluso con la tendencia al alza de 2013, palidece en comparación con los años gratos entre 2008-2010 .

Por supuesto , los montos de tanto volumen en terminos financieros de los años que se puede ver en el gráfico a menudo provienen de una o dos grandes ofertas .

Roche pagó 46 mil millones dólar por Genentech en 2009. Luego, en el año récord de 2010 , Pfizer compró Wyeth por 68 mil millones, y Merck compró Schering -Plough por 41 millones de dólares. Finalmente, en 2011 , Novartis compró Alcon por $ 37 mil millones. Mirandolo de ese punto, el mayor acuerdo en el año 2013 fue de un tercio de estas compras, y luego estos montos fueron desplazados por una compañia biofarmacéutica bastante grande . Amgen compró Onyx por un valor de US$ 10.4 mil millones .

Las grandes empresas farmacéuticas , de hecho, estaban fuera de los planes de Fusiones y Adqusiciones asegura la firma EvaluatePharma en su revisión de 2013 .

Pero ahora parecen preferir relaciones de colaboración con objetivos potenciales a largo plazo y "desembolsillar solamente una vez" . Sin embargo, la firma , dijo , " el valor medio de las operaciones alcanzó los $ 708 millones el año pasado, el más alto desde los niveles pre-colisión , mientras que el promedio multiple de venta pagada subió por tercer año consecutivo."

En conclusión, tenemos que sólo el acuerdo Amgen / Onyx sobrepaso la marca de $ 10 mil millones el año pasado, mientras que los otros tres eran por menos de $ 8,5 mil millones . Después de eso, los numeros de las fusiones y adquisiciones cayeron dramáticamente , con el acuerdo número 5 alcanzando sólo $ 4,325 mil millones . Eso fue AstraZeneca con la compra de la Unidad de Diabetes a Bristol- Myers Squibb.

La lista de los "Top 10" cierra en sólo $ 1,150 mil millones, con otro trato de AstraZeneca comprando la unidad de biotecnología a la empresa Pearl Therapeutics.

Una cosa importante señaló al final EvaluatePharma que en un futuro, las empresas de biotecnología, las empresas especializadas en algunas áreas muy particulares y las empresas de medicamentos genéricos parecen ser donde habrá una gran parte de la acción en Fusiones y Adquisiciones.

Aquí la lista:

1 - Amgen/Onyx

2 - Valeant/Bausch + Lomb

3 -Perrigo/Elan

4 -Actavis/Warner Chilcott

5 - AstraZeneca/Bristol-Myers Squibb's share of diabetes partnership

6 - Shire/ViroPharma

7 - Bayer/Algeta

8 - Salix/Santarus

9 - Mylan/Agila Specialties

10 - AstraZeneca/Pearl Therapeutics